経済の不確実性が高まる中、投資家はインフレに対する防衛策を模索しています。インフレが進行すると、現金は価値を失い、資産の購買力が低下します。しかし、このリスクを軽減し、資産を保護するためには、インフレに強い投資信託が有効な解決策となります。

インフレに強い投資信託は、その名の通り、インフレ率の上昇による資産の価値減少を緩和するために設計されています。このブログでは、インフレに強い投資信託の基本原則、その仕組み、そして投資家が資産を保護するためにどのように活用できるかについて詳しく解説します。

さらに、過去のデータや専門家の見解を通じて、どのような投資信託がインフレに対するリスクを最小限に抑え、安定したリターンを提供してきたかを分析します。また、将来のインフレリスクに対する備えとして、投資家が今取るべき具体的な行動についても提案します。

インフレの脅威から資産を保護し、安定した収益を確保するために、インフレに強い投資信託は投資家にとって不可欠なツールです。このブログを通じて、その重要性と選び方について理解を深めましょう。

投資信託について解説している記事を貼っておきますので是非参考にしてみてください!

インフレって何?

インフレーション(通称:インフレ)とは、一般的に物価が上昇する現象を指します。具体的には、同じ量のお金を持っている場合に、そのお金で買える商品やサービスの量が減少することを意味します。言い換えれば、同じ商品やサービスを購入するために必要なお金の量が増加することを指します。

インフレは経済活動の一部として一定程度は必要です。なぜなら、適度なインフレは経済成長を促進し、企業の利益を増やし、雇用を促進することができます。ただし、過度なインフレは経済に悪影響を与える可能性があります。

たとえば、物価が急激に上昇すると、消費者の購買力が低下し、生活費が高くなります。また、企業が生産コストの上昇を吸収できない場合には、利益が減少し、経済活動が停滞する可能性もあります。

中央銀行や政府は、インフレ率を一定の範囲内に維持するために通貨政策を調整することがあります。通常、中央銀行は金融政策を使用して、インフレ率の目標を達成するために金利を変更することがあります。

インフレになるとどうなる?

インフレが発生すると、経済や個人の生活にさまざまな影響が及びます。以下に、インフレが発生した場合の主な影響をいくつか挙げてみましょう。

購買力の低下

インフレが進行すると、同じ金額のお金で購入できる商品やサービスの量が減少します。これにより、消費者の購買力が低下し、同じ生活水準を維持するためにはより多くのお金が必要になります。

利子と貯蓄の価値の低下

インフレが進行すると、通常、金利も上昇しますが、その上昇がインフレ率を上回る場合は、実質的な金利が低下します。これは貯蓄や投資においてマイナスの影響を与える可能性があります。

生産コストの増加

インフレが進行すると、原材料や労働力などの生産コストが増加する傾向があります。これにより、企業の利益が減少する可能性があります

収入格差の拡大

インフレが進行すると、物価上昇による影響が収入の高い層よりも収入の低い層により大きく影響を及ぼす場合があります。これにより、収入格差が拡大する可能性があります。

投資のリスク

インフレが進行すると、通常、株式や不動産などのリアルアセットが、通貨の価値を保持する可能性が高いと考えられます。しかし、インフレ率が予測以上に高くなると、投資家にとってはリスクが増大する可能性があります。

総合的に言えば、適度なインフレは経済の成長を促進し、景気循環を活性化させる一方で、過度なインフレは経済に悪影響を及ぼす可能性があります。経済政策当局や投資家は、インフレ率を適切な水準に維持するための対策を検討することが重要です。

なぜインフレに強い投資信託が重要か?

インフレが進むと、通貨の価値が低下し、資産の実質価値が減少します。これは、特に現金や一部の債券などの安全資産に影響が及びます。しかし、インフレに強い投資信託は、通常、物価上昇に連動する資産に投資しているため、資産の価値を保護する役割を果たします。

インフレに強い投資信託は、主にリアルアセット(不動産、コモディティ、インフラストラクチャーなど)に投資する傾向があります。これらの資産は、通常、物価上昇に連動して価値が増加するため、インフレ環境下でも資産の価値を維持するのに役立ちます。

インフレに強い業種

インフレに強い業種は、通常、以下のような特徴を持つ産業やセクターに分類されます。

不動産

不動産業界は、一般的にインフレに強いと見なされます。物価上昇によって土地や建物の価値が上昇するため、不動産投資はインフレヘッジとして機能する場合があります。特に需要が高まる都市部や成長市場では、不動産価格の上昇が著しい場合があります。

【主な国内企業】

・三井不動産 (証券コード 8801)

・三菱地所 (証券コード 8802)

・東急不動産HD (証券コード 3289)

エネルギー

エネルギー産業もインフレに対して比較的強いとされています。原油や天然ガスなどのエネルギー資源は、インフレによる需要の増加や価格上昇に対して影響を受けます。エネルギー会社は、そのような状況で価格上昇を吸収し、収益性を維持する可能性があります。

【主な国内企業】

・ENEOS (証券コード 5020)

・INPEX (証券コード 1605)

・出光興産 (証券コード 5019)

基本的な消費財

食品や飲料、家庭用品などの基本的な消費財は、通常、インフレに対して比較的強いと見なされます。これらの製品は、消費者の基本的な需要に関連しており、需要が強い場合でも価格上昇を吸収しやすい傾向があります。

【主な国内企業】

・日本ハム (証券コード 2282)

・サッポロHD (証券コード 2501)

・ニチレイ (証券コード 2871)

公益事業(電力、ガス、水道など)

公益事業(電力、ガス、水道など)は、インフレに対して比較的強いとされています。これらの事業はしばしばモノポリー的な地位を持ち、需要が安定しています。そのため、価格上昇を消費者に転嫁することができます。

【主な国内企業】

・東京電力HD (証券コード 9501)

・中部電力 (証券コード 9502)

・東京ガス (証券コード 9531)

インフラ

道路、橋、鉄道などのインフラ産業もインフレに対して強いとされています。インフラストラクチャー投資は、長期的な需要に関連しており、物価上昇によるインフレの影響を比較的緩和することができます。

【主な国内企業】

・JR東日本 (証券コード 9020)

・JR東海 (証券コード 9022)

・大成建設 (証券コード 1802)

これらの業種は、通常、物価上昇に連動し、インフレ環境下でも収益性を維持しやすい傾向があります。ただし、個々の企業や市場の状況によって異なるため、投資を行う際には注意が必要です。

インフレに強いおすすめの投資信託

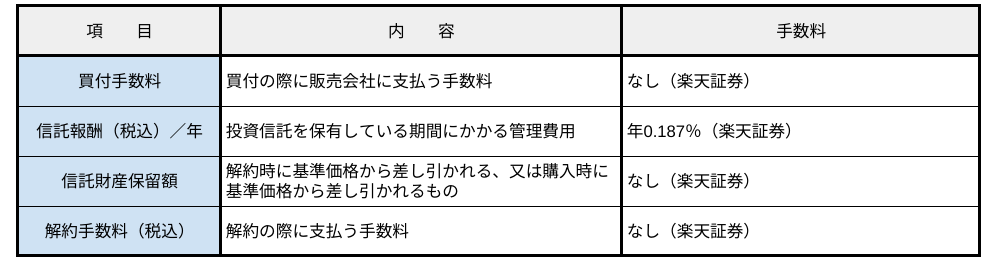

eMAXIS Slim 国内リートインデックス

三菱UFJアセットマネジメントが運用している投資信託です。

東証REIT指数マザーファンド」への投資を通じて、主として国内の金融商品取引所に上場している(上場予定を含む)不動産投資信託証券(リート)に投資を行う投資信託です。

「東証REIT指数(配当込み)」に連動する投資成果をめざして運用を行います。

楽天証券

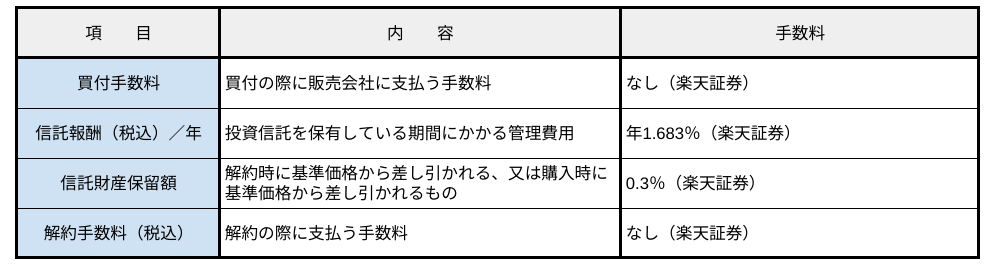

世界資源株ファンド

三菱UFJアセットマネジメントが運用している投資信託です。

「世界資源株マザーファンド」への投資を通じて、世界各国(除く日本)の資源関連(鉱山、金属精製、エネルギー、水、その他天然資源にかかわる企業の株式)の株式等へ投資します。

組入れにあたっては、個別銘柄選定を重視し、埋蔵資源量、生産コスト、財務内容、マネジメント、成長性など企業のクオリティに着目しています。

楽天証券

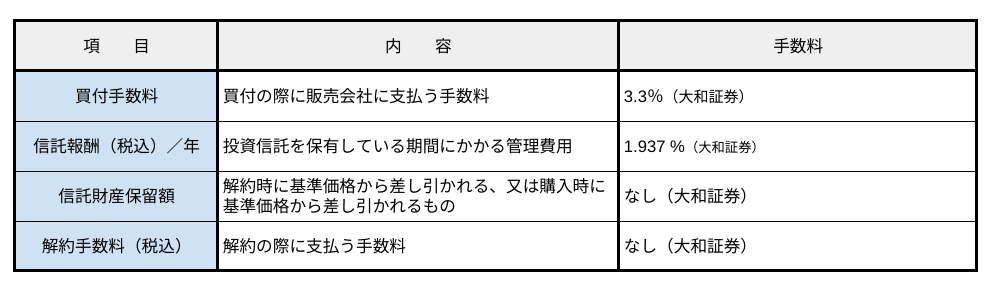

世界水資源関連株式ファンド

大和アセットマネジメントが運用する投資信託です。

主として、「BNPパリバ・ファンズ アクア(UI15 JPY CAPクラス)」への投資を通じて、日本を含む世界の水に関連する事業を行う企業の株式に投資を行うファンドです。

大和アセットマネジメント

まとめ

インフレに強い投資信託は、資産を守りつつ成長させるための重要な選択肢です。リアルアセットへの投資やインフレヘッジの組み込みなど、特定の特徴を持つ投資信託を選ぶことで、インフレの影響を最小限に抑えることができます。しかし、リスクやコストなどの要素も検討し、自身の投資目標に合った投資信託を選択することが重要です。

インフレによる資産価値の低下は投資家にとって深刻なリスクですが、適切な投資先を選択することでこのリスクを軽減することができます。インフレに強い投資信託は、そのようなリスクヘッジの一環として有効な選択肢です。投資家は、自身のリスク許容度や投資目標に基づいて、慎重に選択することをお勧めします。

インフレ環境下での資産運用は、投資家にとって重要な課題ですが、適切な投資先を見つけることで、資産の価値を守りつつ成長させることが可能です。最新の市場動向や投資戦略に注意を払いながら、インフレに強い投資信託を活用して、安定した資産形成を目指しましょう。

コメント