どーも!だいますです。

おそらく、これを読んでいるあなたは賢明な投資を考えているか、少なくともその可能性に興味を持っていること方もいるかと思います。

投資は資産を増やし、将来の安定を築くための強力な手段ですが、順調に利益を出すには注意深い運用が必要です。

今回のブログでは、投資の中でも特に人気で多様な選択肢の一つである「投資信託」に焦点を当て、その種類や特徴について掘り下げていきます。

投資信託は、資産運用の手段として広く利用されており、初心者から経験豊富な投資家まで、様々なニーズに対応しています。

では、株式から債券、混合型まで、異なる種類の投資信託について詳しく見ていきましょう。

それぞれの特長や適切な状況について理解することで、あなたに最適な投資戦略を見つける一歩が踏み出せるかもしれません。準備を整え、一緒に投資の舞台裏を覗いてみましょう!

投資信託とは?

投資信託とは、複数の投資家(皆さんのこと)が資金を出し合い、プロのファンドがその資金を運用し、株式、債券、または他の金融商品に投資する仕組みです。

この仕組みを理解することで、賢明な投資家になる第一歩を踏み出すことができます。

投資信託の仕組みについては以前記事にしましたので、詳しくはこちらを参考にしてください。

市場の動向

コロナショック以降、世界経済は着実に回復の兆しを見せています。

例えば日経平均が4万円を超えたニュースをテレビやラジオで見聞きしたことがあるかと思います。

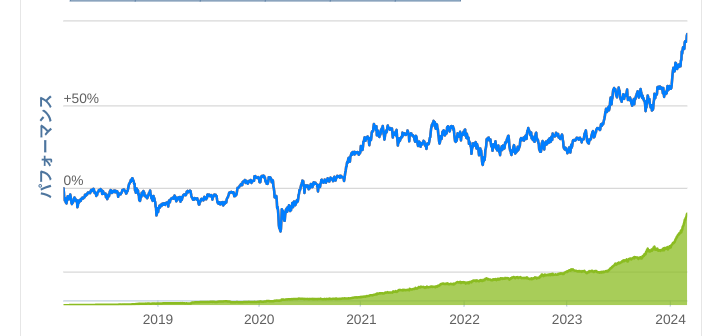

下のチャートは日経平均株価に連動した投資信託「eMAXIS Slim 国内株式(日経平均)」のチャートになります。

日経平均株価と同じように年々上昇していることがわかります。

2020年に一度大きく下落していますが、これは新型コロナウィルス蔓延による「コロナショック」による下落ですがそれ以降は値を戻し、現在も上昇中です。

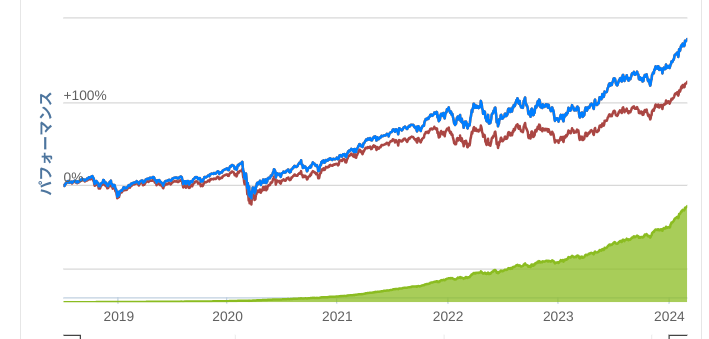

日本以外でも同様で、下のチャートはアメリカのS&P指数に連動した投資信託の

「eMAXIS Slim 米国株式(S&P500)」のチャートです。

アメリカも日本同様に年々上昇しており、投資信託全体では資金流入が続いてチャートもそれに合わせ上昇しています。

投資信託の種類

株式型投資信託(株式ファンド)

株式型投資信託(株式ファンド)は、複数の株式を保有することで資産を分散し、投資家に株式市場への参加を提供する運用商品です。

これは、プロのファンドマネージャーが選定した銘柄でポートフォリオを組み、投資家がそのポートフォリオに投資する仕組みです。

株式ファンドは、様々な企業やセクターの株式を保有することで分散投資を実現します。分散することにより、単一の企業やセクターのリスクを軽減し、投資ポートフォリオ全体の安定性を高めます。

長期的な成長を期待する投資家に適していて、特定の地域やセクターに特化した株式型投資信託もあり、リスクヘッジにも役立ちます。

・日経平均高配当利回り株ファンド

・ひふみプラス

・日経225ノーロードオープン

債券型投資信託(債券ファンド)

券型投資信託、通称債券ファンドは、投資家の資金を集めて、主に債券や債券関連の証券に投資する運用商品です。

これは、ファンドマネージャーが選定した様々な債券を保有し、投資家がそのポートフォリオに投資する仕組みです。

安定感を求める投資家や将来のリタイアメントに向けて資産を守りたい方に適しており、安定したキャッシュフローやリスク回避を求める投資家に適しています。

・ダイワ日本国債ファンド(毎月分配型)

・日本物価連動国債ファンド

・たわらノーロード国内債券

混合型投資信託(バランスドファンド)

混合型投資信託は、株式と債券を組み合わせてポートフォリオを構築し、リスクを分散させます。

株式の成長と債券の安定性を両立させたい方に最適で、リスク許容度や投資目的に合わせて、異なる配分を選択することができます。

株式の成長性と債券の安定性を組み合わせることで、リスクとリターンのバランスを取りながら、安定的な資産運用を目指します。

・eMAXIS Slimバランス(8資産均等型)

・のむラップ・ファンド(積極型)

・つみたて8資産均等バランス

不動産型投資信託(REIT)

REIT(リート)は、不動産投資信託(Real Estate Investment Trust)の略で、不動産に投資するための特別な投資信託です。

REITは、不動産に直接投資することが主な目的です。

これには、オフィスビル、アパートメント、ホテル、商業施設、工業施設など、様々な種類の不動産が含まれ、収益の大部分を株主に配当として還元する商品です。

これにより、投資家は不動産市場の成果を受けることができます。

・eMAXIS Slim国内リートインデックス

・ダイワJ‐REITオープン(毎月分配型)

・三菱UFJ Jリートオープン(毎月決算型)

インデックスファンド

インデックスファンドは、特定の指数を追跡して市場全体の動きに従う投資信託です。

低コストで運用され、市場平均の収益を目指す方に適しています。

主要な指数に連動するインデックスファンドは、投資初心者から経験豊富な投資家まで広く支持されています。

特に主要な指数(例: S&P 500(米国)、TOPIX(日本))に連動するインデックスファンドが人気です。

・eMAXIS Slim 米国株式(S&P500)

・eMAXIS Slim 全世界株式(オール・カントリー)

・eMAXIS Slim 国内株式(TOPIX)

どんな商品を選べばいい?

投資信託を選ぶ際には、個々の投資目的やリスク許容度、時間軸などを考慮して、自分に合ったファンドを選ぶことが重要です。

投資目的の明確化

投資信託を選ぶ前に、なぜ投資をするのか、どのような目的を持っているのかを明確にしましょう。

資産を増やすことが目的か、老後資金を積み立てることが目的かなど、目的に応じて適切なファンドが異なります。

リスク許容度の評価

自身のリスク許容度を評価しましょう。リスクをとることでリターンも増える一方で、市場変動による損失も増える可能性があります。自分がどれだけのリスクを受け入れられるかを把握しておくことが大切です。

投資期間の考慮

投資信託は、投資期間によっても選択が変わります。短期的な投資なのか、将来の老後資金のための積立なのか、投資期間に合ったファンドを選びましょう。

分散投資の重視

投資信託には運用コストや費用がかかります。同じようなリターンを提供するファンドでも、コストが異なる場合があります。コストを比較して、適切なバランスを見つけましょう。

ファンドの過去の実績

ファンドの過去の実績を確認することも重要ですが、過去の実績が将来にどれだけ影響を与えるかは不確実です。過去の実績を参考にしつつも、将来の見通しやファンドの運用方針も確認しましょう。

まとめ

投資信託の種類は多岐にわたり、それぞれが異なるリスクとリターンを提供します。

自身の投資目的やリスク許容度を明確にし、慎重な選択を行うことが重要です。ポートフォリオを構築する際には、複数のタイプを組み合わせることでリスクヘッジが可能となり、より安定した資産運用が期待できます。

投資信託の魅力的な世界を理解し、成功への一歩を踏み出しましょう!

コメント